中国的汽车市场的预期和中国城镇化发展有直接关系。因此,汽车行业当前既面临存量结构性调整,同时也具备未来增量增长的空间,发展潜力巨大。

中国的新能源汽车存量已经是世界最大,但是还有巨大的发展潜力。图/中新

文 | 李铁 徐勤贤

2018年,全国汽车销量增长速度出现了28年以来的第一次负增长。2018年汽车销量是2808万辆,较2017年减少了80万辆,而2018年汽车销量增长速度为-2.76%。2019年2月汽车销量当月值为148.16万辆,比2018年11月减少了122.11万辆(见图1)。

2018年6月-2019年2月广义乘用车当月销量的同比增长速度下滑非常惊人。从2018年7月开始,一直处于持续负增长的状态,2019年2月增长速度为-17.35%。

汽车行业对于汽车销量及增长速度的下滑反应十分强烈,很多人悲观地认为,中国的汽车市场进入了存量时代,未来的增长预期无法实现。其实汽车市场的变化只是冰山一角。不仅汽车市场面临下滑,而且宏观经济形势总体表现也并不乐观。

一是“投资、消费、出口”三驾马车增速放缓。全社会固定资产投资增速(不含农户)从2010年的24.5%逐年下滑到2018年的5.9%;社会消费品零售总额增速从2010年的18.3%逐年下滑到2018年的9%;2018年1月-12月出口商品总值累计同比增速是7.1%,比2017年降低了3.7个百分点。目前,中美贸易谈判还没有结束,结果现在还无法预期。但是谈判结束之后,对中国出口的影响势必会逐渐显现。

二是地方政府GDP增速下滑。全国31个省份中,GDP增速最高的是西藏,达到10%。和2017年相比,2018年GDP增速提高的只有6个,基本是西部地区,其中速度增加幅度最大的是甘肃。

三是旅游消费市场增长速度明显放缓。前几年中国旅游业的发展呈现出井喷式增长,但是从2018年开始,旅游增长的势头已经明显减弱。2018年国内旅游人数增长速度为10.8%,比2017年下降了2个百分点;城镇居民旅游人数增长速度为12%,比2017年下降了3.1个百分点;国内旅游收入增长速度为12.3%,比2017年下降了3.6个百分点。特别是春节期间的旅游市场放缓,2019年春节全国接待游客总数的增长速度是7.6%,比2018年春节增长速度下降了4.5个百分点。

四是房地产销售增长速度严重下滑。近几年房地产市场面临很多的问题,而一些经济学家对房地产市场的过度悲观预测,导致了政府通过限购、限价限贷、限售等政策来调控房地产市场。结果就是房地产销售面积增长速度下降。2016年全国商品房销售面积增长速度是22.5%,住宅销售面积的增长速度是22.4%,分别是2017年增长速度的约3倍和4倍;然而,2018年这两个增长速度分别降至1.3%和2.2%,仅为2016年的十七分之一和十分之一。

五是部分工业制成品销售增长速度下降。2014年-2018年家用电冰箱销售量从9226万台减少到8005万台,减少了1221万台;而家用洗衣机销售量从2017年的7591万台,减少到2018年的7193万台,减少了398万台。2018年5月和6月,家用空调的当月销量同比增速的下降幅度分别为33.5个百分点和28.2个百分点。

所以汽车市场的变化只是冰山一角,实际上宏观经济形势处于增长的低谷。

市场下滑的原因

首先是收入增长放缓。2011年-2018年城镇居民人均可支配收入显露出增长放缓的迹象。2018年城镇居民人均可支配收入达39251元,名义增长速度为7.8%,比2017年增长速度放缓了0.5个百分点;如果扣除价格因素,2018年城镇居民人均可支配收入的实际增长速度为5.6%,比2017年减缓了0.9个百分点。收入增长放缓会影响到居民的各种消费,包括汽车消费。

其次是中产阶级和中等收入群体收入增长速度严重下降。中国经济增长的格局中有一个最大的消费阶层,就是中产阶级、中等收入群体,他们的收入变化、消费结构、规模的变化对未来汽车市场的消费影响特别重要。

2018年国家统计局按收入五等份分组的全国居民人均可支配收入,中间收入组平均为23189元,中间偏上收入组为36471元,高收入组为70640元。虽然各组收入均有提高,但是收入增长速度却呈现不同特征。

高收入组和低收入组的收入增长速度基本平稳。而中间偏上收入组和中间收入组的收入增长速度呈现明显的逐年放缓态势,2018年中间偏上收入组的收入增长速度是5.6%,仅为2014年的一半;中间收入组的收入增长速度是3.1%,仅是2014年的四分之一。这两组是最重要的消费群体,他们的收入增长速度在下降,应该是市场下滑的重要原因之一。

再次是就业增长速度下滑。2018年中国的就业人员共7.76亿人,比2017年减少了84万人,就业人员增长速度是-0.07%。2013年-2018年城镇就业人员的增长速度也呈现持续下降的趋势,由2013年的3.1%下降至2018年的2.3%。

生态环境治理也带来影响。2017年到2018年,“环保风暴”席卷全国,直接影响到一大批企业的发展和从业人员的收入变化。

以京津冀地区为例,2016年-2017年北京市共清理整治约1万家“散乱污”企业;2017年河北省共排查“散乱污”企业10.8万余家,其中关停取缔了6.8万家;2017年-2018年天津市共整治“散乱污”企业约2.2万家。

大规模地关停企业,势必会对消费形势产生负面影响。

金融监管加强影响了中小民营企业融资。2017年以来,清理整顿互联网金融平台公司,规范整顿“现金贷”业务,整治“网络小贷”公司,叫停各类代币发行融资活动等,对于防范金融风险、维护金融市场稳定起到积极的作用,但同时也误伤了一批民营企业,加重了中小民企融资困难的问题。

根据中国财政科学研究院对14709家民营企业的调研结果显示,民营企业其他途径融资从2016年的1.92亿元迅速滑落至2017年的6900万元,而银行贷款仅增加不到6000万元。中小企业贷款断粮,自然会影响企业的发展和收入增长。

当前的行政手段限制房地产政策影响到房地产销量下滑。近年来房地产的各种限制政策,特别是近几年的限价政策,直接影响到房地产商的收益,因为土地出让价格已经抬高到房地产商无法承受,限价直接导致房地产投入亏本。房地产商只有选择减量生产或者是停止进入市场交易,导致房地产交易量的大减。

地方债务增加,地方政府项目投入减少。财政部数据显示,2018年全国地方政府债务余额18.39万亿元,比2017年增加了近2万亿元,比2007年增加了超过14万亿元。

同时,地方项目开工的数量下降。以陕西省为例,2018年陕西省新开工项目数量和新开工项目计划总投资持续负增长,新开工项目14132个,同比下降12.9%,新开工项目计划总投资同比下降22.2%。

城镇化对汽车消费市场影响深远

城镇化对汽车消费市场有着深远的影响:

第一,城镇化和房地产间的关系。1996年-2018年城镇化率与商品房销售面积均呈现上升态势。虽然上升过程中有波动,但是两者基本上呈现同步的发展。特别是2000年以来,在城镇化水平不断提高的同时,房地产市场呈现更快的发展速度。

第二,房地产和汽车销量的关系。大部分消费者都是买了房之后才会考虑更多的消费,比如买车等。因此,我们不能说房地产和汽车销售没有关系。

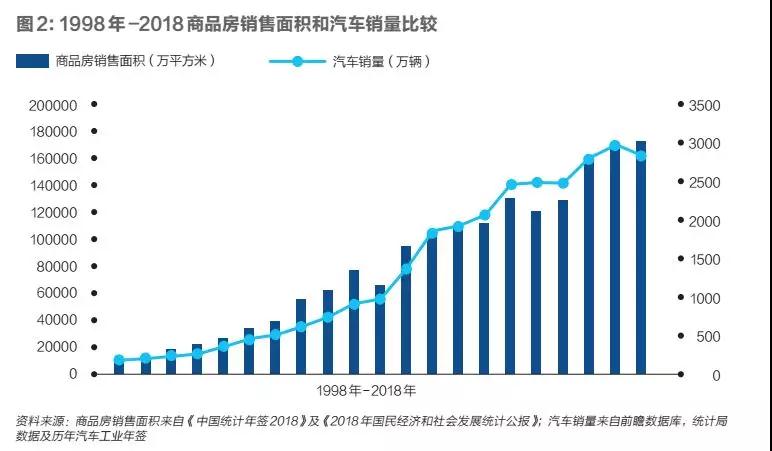

最近有很多经济学家提出要发展实体经济,但实际上实体经济的发展离不开房地产的发展。上世纪90年代中期,工业制成品全面过剩。后来,中央提出了“送家电下乡”。由于农村的基础设施供给严重滞后,导致电视接收不到讯号,自来水不通,洗衣机只能用来存放粮食。直到90年代中期以后,城市房改启动,城镇化速度加快,家电等工业制成品滞销的问题才真正得到解决。从数据上看,1998年-2018年房地产销售面积与汽车销量均呈现波动中上升的趋势,汽车市场的高速增长基本与房地产发展的速度基本吻合,两者表现为正相关的关系(见图2)。

第三,房地产销售空间分布和汽车销量空间分布。从2018年汽车销量的空间分布来看,广东省汽车销量最高,251万辆;河北、河南、山东、浙江、江苏、四川的汽车销量均超过100万辆,7个省的汽车销量为第一梯队;辽宁、福建、山西、陕西、安徽等11个省份为第二梯队;黑龙江、吉林、内蒙古、新疆、重庆、北京等省份为第三梯队。另外,31个省份2017年-2018年汽车销量增长速度中,仅西藏、广东、天津3个省份的增长速度为正,其余均是负增长。

全国房地产销售面积在空间上也分为三个梯队:广东、河南、江苏、山东、四川、安徽的商品房销售面积超过了1亿平方米;第二梯队的有浙江、湖南、湖北、重庆等9个省份;其余均为第三梯队。

可以看到,汽车销量空间分布与商品房销售面积的空间分布虽然并不完全一致,但基本上也是吻合的。从大的趋势来看,收入和经济发展水平与汽车销售、房地产销售都有着直接关系。

城镇化潜力没有完全释放

很多经济学家都说中国的房地产存在泡沫。但我认为,中国房地产的问题实质是结构性波动,并不是泡沫。与发达国家曾经出现的房地产泡沫相比,中国房地产供给远未达到饱和。这些国家发生泡沫的时候,城市化率已经处于高位,并进入减速期或者平稳发展状态,城市化率达到70%以上,而城市化增速大多维持在低位。

比如,日本在1986年-1990年房地产泡沫时期,城市化率达76.7%-77.4%,而1985年-1990年的经济年均增长速度约4.5%;美国在2002年-2008年发生房地产泡沫时,城市化率达79.8%-81.7%,其间经济增长速度缓慢,2007年仅2.2%。韩国也是如此,发生泡沫的时候,韩国经济开始缓慢下滑,直到现在仍处于下滑状态,这意味着没有增量的潜力了。

中国的情况不同,城镇化正处于高速增长期,经济增长也仍稳定在6%以上。未来还有数亿农村人口要进城定居就业,还有数亿已经进城就业定居的农业转移人口和城镇间流动人口要实现市民化,其中蕴含着巨大的购置住房和租赁住房的需求。因此,中国还有巨大的增量市场。

中国的汽车消费未来仍存在着较大的增量市场空间。

我们分别按总人口和收入五等份的高收入、中间偏上收入和中间收入三组人口计算了千人汽车拥有量,并进行了国际比较。

按总人口计算,中国的千人汽车拥有量是172辆,而三个收入组人口约占总人口的60%,这部分人口对应的千人汽车拥有量是287辆。美国千人汽车拥有量是810辆,是中国的约5倍,德国和日本的千人汽车拥有量分别是572辆和587辆,是中国的3倍多。

即便是按中间及以上收入组的人口计算千人汽车拥有量,中国依然比韩国的376辆差了有近100辆,仅仅是日本和德国的一半、美国的三分之一。可见,中国有一大部分的消费潜力根本还没有释放出来,现在还不能说我们进入了存量时代。当然存量时代和增量时代并不是仅仅由汽车行业说了算,而是取决于宏观经济政策的调整。所以当市场供求出现波动的时候,我们要先解决存量需求释放的问题,因为中国汽车市场不仅面向中国,而且面向全世界,是最大的消费市场。

未来交通基础设施发展变化会增加汽车的刚性消费。到2020年,中国公路网总里程将达到300万公里,其中高速公路里程将达到8.5万公里,二级以上公路总里程将达到65万公里。不久的将来,中国高铁将连通所有人口50万以上城市,而高速公路将连接所有20万人口以上的城市。交通基础设施的变化,肯定会带来汽车消费的变化。

中部地区发展速度加快会影响到汽车需求。目前中国已经基本形成了“19+2”的城市群布局。未来的重点将是以建设现代化都市圈为抓手,提高城市群一体化发展水平。中部地区正在加快发展速度,2018年湖北城镇化率已经达60%,山西58.4%、湖南56%、安徽54.7%、江西(2017年)54.6%,河南低一些,51.7%。2017年中部地区平均的城镇化率为54.3%,这些地方城镇化水平提高也会带来汽车消费增长。

旅游消费升级的影响。当前旅游消费升级的趋势已经出现,2018年中国居民的恩格尔系数已经降到28.4%,而城镇居民家庭恩格尔系数为27.72%,已经达到发达国家的水平。消费结构中,食品支出的消费下降以后,增长最快的就是文旅消费支出,后者与汽车市场有着非常重要的关系。另外,从自驾游的数量变化也可窥见一斑,2017年中国自驾游数量达31亿人次,占国内出游总人次的62%。旅游消费升级对汽车的影响非常深远。

对于汽车行业来说,应对方案应着眼于什么样的汽车更适合文旅消费支出增长的趋势。

住房郊区化的影响。以北京为例,新建商品住宅成交量的90%都在五环外,未来有可能100%都建在五环外。都市地产的远郊区化会带来汽车市场的消费需求,这是一个大的趋势。汽车的改造升级一定要和远郊区的消费结合在一起。特别是,新能源车的发展,如果充电配套设施跟不上发展的要求,那么未来新能源车就难以适应这种需求的变化。

未来政策走向对汽车市场的影响。从十九大到今年全国“两会”的政府工作报告,我们可以看到未来改革的方向。

首先,要通过户籍制度、土地制度、行政管理体制等改革提高城镇化发展质量,优化都市圈和城市群的空间配置,激发中小城市发展活力。比如,户籍制度改革方面,在城市辖区范围内要加快推进户改,在周边中小城市和小城镇要吸纳外来人口,要将在城镇就业稳定居住的人口真正纳入城镇化进程;在土地制度改革方面,要加快农村集体用地入市,允许建设租赁住房,要探索小块土地出让的方式,要鼓励农民出售宅基地,带资进城等;在行政管理体制改革方面,要给中小城市和特大镇下放权限,要推进特大镇设市等等;在都市圈和城市群方面,要构建以城市群为主导的大中小城市和小城镇协调发展的城镇格局,要发挥特大城市周边中小城市和小城镇承接功能疏解的作用,要加快交通基础设施和网络基础设施建设等。

以上同样说明了中国的汽车市场还会有增量发展的预期,这些预期和中国的城镇化发展有直接关系。因此,汽车行业当前既面临存量结构性调整,同时也具备未来增量增长的预期,中国未来汽车市场发展潜力还是巨大的。

汽车市场要适应城镇化而转型

第一,要正视市场的波动是正常现象。供求波动是市场经济的正常现象,28年的增长过程中才刚出现了首次下滑,并不值得担忧。

虽然汽车行业已经感觉到寒冬的压力,其实这是市场经济发展过程出现的非常正常的波动现象,是竞争中的波动,没必要恐慌。

第二,汽车市场将在波动中实现结构调整和行业整合。上世纪90年代家电行业就有过在市场波动中整合和洗牌的经历。比如,彩电品牌从当时的50多个减少到只剩下10个;空调品牌由400多个萎缩到约50个。

同样,从世界汽车行业的发展历程来看,整合也是一种大趋势。从1964年至2000年,轿车和旅行车整车制造企业的数量从52家骤减到10家;1988年至1998年,国际汽车零部件全球企业数量从3万家降至1万家以下。

第三,新能源汽车的发展会实现弯道超车。我觉得中国在汽车领域里唯有新能源汽车可以和其他传统汽车品牌进行竞争,能实现跨越式赶超。

其一,互联网快速发展的支撑。中国有庞大的网民数量,目前达8.29亿。除了美国之外,中国的互联网发展速度、智能化发展水平在全世界最高。这么大的市场对新能源汽车有非常旺盛的需求。虽然它也有短板,但是它的优势是不可抹杀的。

其二,中国的新能源汽车存量已经是世界最大,但是还有巨大的发展潜力。2018年中国新能源汽车的保有量已经达261万辆。2019年1月和2月新能源汽车的月销量分别是9.6万辆和5.2万辆,分别比去年同期增长了152%和56%。另一方面,根据国际能源署2017年世界各国电动汽车(含纯电动和插电混动)的市场占有率统计,中国仅为2.2%,而瑞典是中国的近3倍,挪威则高达39.2%。

其三,国家对新能源汽车的政策支持,与新能源汽车相关的基础设施建设会有很大发展。未来在加快发展地区,要建7400座充电站,250万个充电桩;在示范推广地区,要建4300座充电站,220万个充电桩;在积极促进地区,要建400座充电站,10万个充电桩。这些支持举措对新能源汽车市场一定会产生很大的影响。

第四,汽车厂家应适应共享经济产生的新需求模式变化。2018年12月,网约车或快车和网约出租车的用户规模均达3.3亿;网民使用率分别达40.2%和30.6%。网约车对汽车行业会产生新的需求。网约车是互联网经济的新模式,也是城市用车的主流,在增加对汽车的消费需求的基础之上,网约车的主导用车将是新能源汽车。所以,汽车厂家应适应共享经济产生的新需求模式变化。

第五,根据市场变化及时调整汽车消费布局战略。我们不能简单地就三四线城市的变化看未来汽车市场的发展,而是要从中国整个经济格局变化的高度,从房地产、城镇化、资源能源、旅游投资等多个维度才能决定未来汽车市场消费的变化和未来发展战略。

其一,要看房地产市场的变化。要关注未来住房销售旺盛、增长潜力大的地方。

其二,要看能源工业领域的变化。电力、能源、基础材料的价格上涨会影响汽车需求的变化。过去陕西榆林、神木和延安地区以及内蒙古的鄂尔多斯等城市,曾经有过汽车市场销售的辉煌。当能源需求下降、价格下跌后,地方经济发展的放缓或暂时的停滞,也导致汽车市场的下滑。但是最近能源价格的上升,势必会刺激这些地方的汽车市场热度再次回升。

其三,要看城镇化发展格局的变化。城镇化增长速度较快的地方会成为消费重点。人口持续流入的地区、重要的都市圈和城市群地区都会是未来的消费重点。特别是一大批农民工的消费潜力巨大,过去农民工居住情况中,购房只占约1%,2018年农民工回到四五线城市的县城买房的比例大约占17%。这些农民工回到家乡买房之后的消费预期是什么?我想汽车肯定是非常重要的消费对象之一。

总之,未来会引起汽车消费市场需求空间变化的重要地区是能源、资源和基础材料生产地区,经济增长速度较快地区、人口持续流入地区、重要的都市圈和城市群地区、地方债较少的地区、房地产价格上涨地区、投资加大的旅游资源开发地区。

综上所述,只有分析整个中国经济市场格局的变化,才能决定未来汽车市场消费的空间变化。

城镇化和汽车市场有直接的关系,而中国的城镇化还有巨大的潜力,特别要强调的是,对于中国经济要有信心,不仅仅是对中国汽车市场而言,也不仅仅是针对中国城镇化进程而言,而是中国这个14亿人口的大国只要稳定发展,宏观调控措施合理,就要对市场发展有充分的信心。目前市场出现的波动是经济发展过程中正常的反应。波动会促进汽车行业的整合和技术转型、升级,基于14亿人口的市场开展新能源汽车的研发,一定会在全球形成技术领先;要对新能源汽车的发展坚定信心,在新能源汽车和智能汽车领域,即便未来中国的市场饱和了,我们还会持续占领“一带一路”市场。